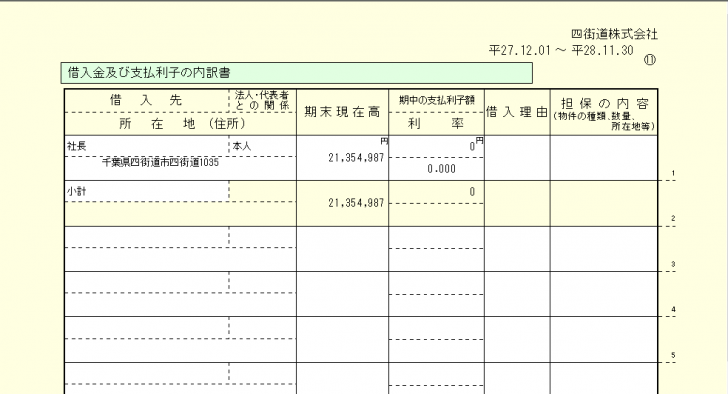

社歴がある程度長い会社の決算書を見ると、社長借入金(社長が会社に貸しているお金)の残高が多いことがあります。

普段は問題にならないことが多いのですが、社長が50歳を超えたら、社長借入金の返済方法やスケジュールを確認しておいたほうがいいでしょう。

社長借入金とは反対に、社長貸付金がある会社があったとしたら、社長は早急に会社に返済するようにしましょう。こちらはすぐにでも問題になることがあります。

社長借入金とは

社長借入金とは、社長が会社に貸しているお金です。

社長から見れば、会社に貸していますが、会社から見れば、社長から借りているお金なので、社長借入金です。

社長借入金という勘定科目がある訳ではありません。

一人社長や小規模の会社では、会社の決算書に社長借入金があることは珍しくありません。

会社の資金が足りなくなったときに、社長が個人のお金を会社に貸してあげることはよくあります。

社長と会社は、それぞれ別の人格ですが、実質は同じと言えます。会社のお金と社長個人のお金を分けて考えていない場合もあるでしょう。

株主が別にいる場合は違いますが、大抵の小規模企業は、社長が株主です。

社長が会社にお金を貸すときは、返済期日や返済方法を特に定めないことも多いです。

会社の資金繰りに余裕が出来ることはあまり多くありませんから、一度借りたお金は返さずにそのままになってしまうことがよくあります。

それがいつの間にか、多額になってしまうのです。

税務上も問題になることがあまりないので、その存在すら忘れている社長もいるくらいです。

社長借入金が多い場合の問題点

社長借入金以上の現預金が会社にあって、返済しようと思えばいつでも返済出来るのであればいいのですが、会社に社長借入金を返済するお金がない場合は気をつけましょう。

社長の年齢が若ければ、すぐにどうこうということはないのですが、社長の年齢が50歳以上で、返済する現預金もなく、返済のメドがたっていない場合は要注意です。

そのまま、返済をせずに会社が潰れてしまえば、社長が会社に貸していたお金は貸し倒れてしまいます。数千万円のお金が返ってこないかもしれません。

あるいは、会社の存続のために、社長が債権放棄をしなければいけないかもしれません。

この場合は、会社では債務免除益が発生し、会社は生き残ることが出来るかもしれませんが、社長のお金がなくなってしまうことは変わりません。

会社には、お金がなく返済のメドがたたない場合でも、社長個人に資産がある場合も要注意です。

社長が亡くなった場合に、相続税が発生する程度の資産を持っているときは、社長の貸付金は相続財産になり、相続税がかかることになります。

会社にはお金がなく、実際は返済してもらえるかもわからないのに、税金がかかってしまうので、大きな問題になります。

また、社長借入金が多額にあって、現預金が少ない状況では、社長が引退するときに退職金をもらうことも出来ないかもしれません。

社長借入金を返済するには

社長借入金が多くあって、返済のメドがたっていないと問題だということはわかりましたので、解決方法を見ていきましょう。

社長借入金が多くあるのに、社長が役員報酬を多くもらっている場合があります。

この場合は、役員報酬を減らして、その分を社長借入金の返済に充てればいいので簡単です。

社長個人の所得税、住民税や社会保険料も少なくなるので、一石二鳥です。

すぐにでも社長の役員報酬を下げましょう。(役員報酬を変更する時期は決まっていますので、注意は必要ですが)

すでに、社長の役員報酬は税金のかからない程度に下げているという場合は、本業で利益を上げることを考えます。

もちろん、会社で利益を上げることはずっと考えていると思いますが、今まで以上に考える必要があります。

利益を上げることが出来れば、返済の原資になります。

利益を上げることが出来なければ、社長から見た貸付金は返してもらえません。

社長が亡くなったときに相続税が発生しないのであれば、社長があきらめれば済む問題ではあります。

しかし、相続税が発生する場合は、もう少し手を打ちます。

社長から見た貸付金を妻や子供などに贈与税のかからない範囲内で贈与をします。

1人あたり年間110万円までは贈与税がかからないので、贈与を受ける人が3人いれば、年間330万円の貸付金を減らすことが出来ます。

50歳から準備をしておけば、かなりの額の社長借入金を減らすことが出来ます。

しかし、この方法は根本的な解決にはなっていませんので、あまりおすすめ出来る方法ではありません。優先順位としては、かなり低い方法です。

まとめ

普段それほど意識をすることがない社長借入金も、あとあと問題になることがあります。

決算書を見て、社長借入金が多くある場合は、その借入金をどうやって返済するか考えてみる必要があります。

会社が赤字が続いていて、社長借入金が増え続けている場合は、会社のお金が回っていないということですから、根本的に変わらなければ、問題の解決はありません。

会社が利益を出すことを、とにかく優先して考えましょう。

時間が多くあればあるほど、返済することが出来ます。

少なくとも、50歳の時点では、最終的にはどのような返済方法をとるかを真剣に考えておいた方がいいでしょう。

【編集後記】

本日の日経新聞にも、確定拠出年金の記事が出ていました。

わたしが、個人型確定拠出年金を始めた7年前とは比べられないくらい、知名度も上がってきました。

自分で老後のためのお金の不足分を貯めなければいけない時代だということでしょう。

こちらも早いうちから準備をしておく必要があります。30代以下の若い人にとって、老後はまだまだ先のことと思うと思いますが、少しずつでも準備しておくようにしましょう。

個人型確定拠出年金(iDeCo)は、税金のことも考えますし、資産運用についても考えますので、将来の資産形成を考えるうえで、いい勉強にもなります。